Afrouxamento Monetário e Inflação

por Fernando Nogueira da Costa[1]

De maneira simplória, economistas ortodoxos reduzem um fenômeno complexo como o processo inflacionário, emergente de interações dinâmicas entre vários componentes, a uma única causa. Na Era da Teoria Quantitativa da Moeda, o nível geral de preços era considerado proporcional à oferta de moeda, se sua velocidade de circulação fosse constante e a demanda por moeda transacional seguisse um padrão estável de gastos, para atender necessidades básicas, sem sofrer influência da taxa de juros.

Esse Postulado da Proporcionalidade sofreu a crítica de uma Teoria Alternativa da Moeda. Mostrou as decisões dos agentes econômicos em ativar moeda ociosa ou fazer inovações financeiras interagirem e gerarem instabilidade da velocidade de circulação da moeda. Logo, ela oscilaria de acordo com a acomodação da oferta monetária às variações de transações, afetadas pela volatilidade da taxa de juro.

Daí os monetaristas se transformaram em economistas novos-clássicos e adotaram o regime de metas para a inflação. No caso brasileiro, convencionalmente, os condicionantes das projeções para a inflação se referem às trajetórias da taxa de câmbio e da taxa de juros (Selic) ao longo do horizonte de projeção.

De maneira mental binária (Tico e Teco: “2 neurônio” sem S), a taxa de inflação é vista como uma função inversamente proporcional à taxa de juro e função direta da taxa de câmbio. A primeira controlaria a demanda agregada. Caso o nível de utilização da capacidade instalada (NUCI) estivesse baixo, não haveria pressão inflacionária.

Na economia brasileira, a atual Grande Depressão é deflacionária ou inflacionária?

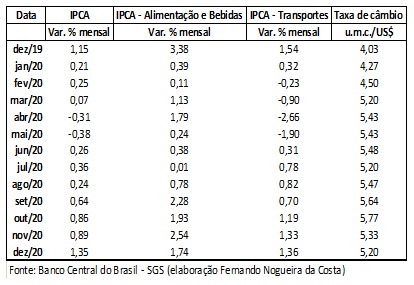

Na estrutura de ponderação do IPCA, Transportes pesam 21% e Alimentação e Bebidas, 19%. Logo, a inflação de combustíveis e a de alimentos são componentes fundamentais.

A indústria brasileira de alimentos e bebidas registrou crescimento de 12,8% em faturamento no ano passado, ante 2019, atingindo R$ 789,2 bilhões. O resultado foi impulsionado pelo aumento das vendas para o varejo no mercado interno, de 16%, e das exportações, de 11%. Em volume, o crescimento foi só 1,8% em relação a 2019.

O maior consumo em casa, decorrente das medidas de isolamento social, justificou o aumento de 16% das vendas de alimentos e bebidas no varejo em 2020, para R$ 433,4 bilhões. As vendas para o setor de serviços, como restaurantes e lanchonetes, caíram 24%, para R$ 139,9 bilhões. A queda dessa categoria chegou a 80% no começo da pandemia, mas houve uma recuperação a partir do segundo semestre, por causa do delivery. O foodservice passou a ser um quarto do faturamento. Antes, era um terço.

No último trimestre, caiu o ritmo da produção industrial em diversas atividades. Por exemplo, a escassez de componentes eletrônicos, principalmente os semicondutores, tende a se agravar em todas as fábricas de veículos do Brasil e levar a paralisações de linhas de produção. Ter perdido fornecedores de chips para a indústria de eletroeletrônicos e eletrodomésticos, quando se viram obrigadas a paralisar a produção, no início da pandemia, é o alto preço pago pelas montadoras agora.

No ano corrente, a Petrobras aumentou pela quarta vez o preço a ser pago pelos distribuidores à refinaria para comprar gasolina e diesel. Esse reajuste atinge o consumidor, inclusive porque o etanol também se eleva, de maneira “casada”, embora esteja fora da alçada da empresa estatal.

O primeiro motivo é a lei de oferta e demanda. Como álcool pode substituir a gasolina nos carros flex, o consumidor é levado a optar pelo mais barato. Se a demanda pelo etanol aumenta, os postos podem reagir com correção de preço, dada a oferta desse combustível se manter a mesma em entressafra de cana-de-açúcar.

No Brasil, a entressafra da cana-de-açúcar influencia o preço da gasolina. A gasolina vendida no país contém cerca de 27% de etanol em sua composição. Quando a oferta de álcool diminui, por leilão, a refinaria paga mais caro à indústria alcooleira e transfere este custo para os distribuidores. Estes repassam aos postos e daí ao consumidor final.

O mercado de combustíveis tem cotação diária está muito ligado ao câmbio e à cotação internacional do petróleo. No fim de novembro de 2020, o barril de petróleo estava cotado em US$ 38. Em 22/2/21, atingiu US$ 64.

Quando a Petrobras anuncia um aumento, o dono do posto logo sobe os preços, embora seu reservatório, adquirido a preço menor, esteja cheio. Com o aumento, se o dono do posto vender o “estoque” ao preço antigo, ele não terá margem para recompor os tanques com o valor atualizado.

Quando a Petrobras reduz os preços, a vantagem dessa redução não aparece logo para o consumidor por causa de uma lógica comercial. Todo o combustível armazenado foi adquirido pelo empresário por uma cotação mais alta. Assim, se ele repassar imediatamente o menor preço para o cliente, terá de absorver esse custo adicional.

O preço cair no produtor e subir na bomba, ou vice-versa, depende também da política de margem de lucro das distribuidoras e da política de margem da revenda. Os combustíveis, assim como diversos outros produtos, são afetados pela defasagem mensal no ICMS. Se o preço cai, como a referência de cobrança do ICMS é mês anterior, quando o preço estava alto, essa cobrança do imposto aumenta sua parcela no preço.

Quais são os determinantes da depreciação da moeda nacional em 31%, de R$ 3,94/US$ no fim de 2019 para R$ 5,15 no fim de 2020? O fundamento baseado em déficit em transações correntes não esteve mau. Nos doze meses, encerrados em janeiro de 2021, somou US$ 9,4 bilhões (0,65% do PIB), ante US$ 52,8 bilhões (2,85% do PIB) em janeiro de 2020. Não parece justificar a valorização do dólar no ano passado.

Nos doze meses encerrados em janeiro de 2021, os ingressos líquidos em Investimentos Diretos no País (IDP) totalizaram US$ 33,4 bilhões (2,32% do PIB), ante US$ 69,0 bilhões (3,73% do PIB) em janeiro de 2020. A grande queda nominal, para menos da metade do IDP em dólares, pode ser uma pista para a investigação do mercado de câmbio.

Por causa da pandemia da COVID-19, houve forte desvalorização das moedas de países emergentes, levando o dólar comercial a um patamar histórico inédito no Brasil quando fechou a R$ 5,84 no dia 7 de maio de 2020. Aqui, além da crise econômica, agravada pelo COVID-19, há permanente instabilidade política, entre outros fatores influentes para a valorização do dólar.

A moeda norte-americana é vista como “o porto seguro”, em intempéries, por conta de ser a moeda de referência para trocas no comércio mundial. Em seu berço, a economia norte-americana, melhoraram as expectativas com a eleição de Biden e a adoção de um “pacote keynesiano” para retomada do crescimento.

Em patamar mais elevado (285 em dez 2020 contra 214 em dez 2019), o risco-país significa os investidores estarem mais receosos de investir no Brasil, pois o risco da operação financeira estará maior. O cenário econômico, político e ambiental pessimista leva à fuga de capital estrangeiro.

A queda da taxa de juro para o seu menor patamar histórico (2% ao ano) desestimulou os investidores estrangeiros a investirem no Brasil, visto a baixa remuneração dos títulos de dívida pública, se comparada às taxas históricas, ao risco-país e às melhores perspectivas das demais economias. Acabou o carry-trade, isto é, tomar dinheiro barato lá fora e aplicar aqui, propiciado pela taxa de juro disparatada face ao resto-do-mundo.

O aumento na cotação do dólar também ocorreu devido à grande procura pela moeda americana para a proteção de capital. Além de ser referência monetária, o dólar é uma das moedas mais fortes e sólidas do mundo. Por isso, os bancos, os endividados e os importadores costumam comprá-lo como reserva de valor para hedge (proteção) nos cenários de incerteza. Ficam “vendidos” em reais no mercado futuro de câmbio.

A taxa de câmbio se forma primeiro no mercado futuro e depois é transmitida por arbitragem para o mercado à vista. A liquidez se concentra nesse mercado por os participantes tomar a taxa futura como referência para a cotação nos demais mercados.

O movimento da cotação do dólar não está necessariamente ligado ao fluxo de câmbio. A estratégia dos bancos quanto à formação de posição (“comprada” ou “vendida”) em dólar é fundamental para a formação da taxa de câmbio. Essa estratégia depende da arbitragem – comprar onde é barato e vender onde é caro –, realizada pelos arbitradores, em contraponto aos especuladores, no mercado de dólar futuro.

A política cambial do Banco Central do Brasil (BCB) faz intervenções no mercado à vista com compra ou venda de reservas cambiais, além de oferecer swaps reversos. Quando o ciclo de liquidez internacional leva o mercado de câmbio atuar no sentido de depreciação do real, predominam posições compradas em dólar futuro. Há forte assimetria de liquidez entre o mercado à vista e o mercado de derivativos, sujeitando-os à atividade especulativa.

Embora o Banco Central tenha obtido ganho de R$ 108 milhões nas operações de swaps nas três primeiras semanas de fevereiro, desde o início do ano, houve perda de R$ 16,23 bilhões. Os swaps não visam gerar ganhos. Com esses contratos derivativos, a Autoridade Monetária oferece proteção ao mercado frente à volatilidade no câmbio.

No contrato, o BCB é perdedor quando o dólar aumenta de valor frente ao real e ganhador com a valorização da moeda nacional. Em 2020, a conta ficou negativa em R$ 40,8 bilhões.

O valor medido em reais das Reservas Internacionais, como resultado da variação do câmbio, desde o início do ano, teve uma alta de R$ 54,4 bilhões. Em dólares, as reservas tiveram pequena queda de US$ 357 bilhões em dez2019 para US$ 355 bilhões em jan2021.

Com a depreciação da moeda nacional, de dez19 a dez20, a Dívida Externa em reais aumentou +18%, embora em dólares tenha caído -5%. Saiu de R$ 697 bilhões e atingiu R$ 822, ou seja, de 9,4% para 11,1% do PIB, colaborando também para aumentar a Dívida Bruta do Governo Geral de 74,3% para 89,3% do PIB.

Em síntese, inflação não tem causa única, sequer pode ser reduzida às expectativas, tipo “expectativas de inflação provocam inflação”. O divulgador da MMT (Teoria Moderna da Moeda) falha ao reduzir tudo às expectativas. Ora, se não há expectativas de inflação, não aponta a causa da inflação existente.

Há uma capacidade produtiva ociosa no agregado, mas há cadeias produtivas setoriais e comerciais rompidas. Além disso, em economia periférica, temos de atentar sempre para a cotação do dólar – mas não só, há diversos outros componentes.

[1] Professor Titular do IE-UNICAMP. Autor de “Bancos e Banquetas: Evolução do Sistema Bancário com Inovações Tecnológicas e Financeiras” (2021). Baixe em “Obras (Quase) Completas”: http://fernandonogueiracosta.wordpress.com/ E-mail: [email protected].

Você pode fazer o Jornal GGN ser cada vez melhor.

Apoie e faça parte desta caminhada para que ele se torne um veículo cada vez mais respeitado e forte.

produtos

produtos